前日の米国市場終値

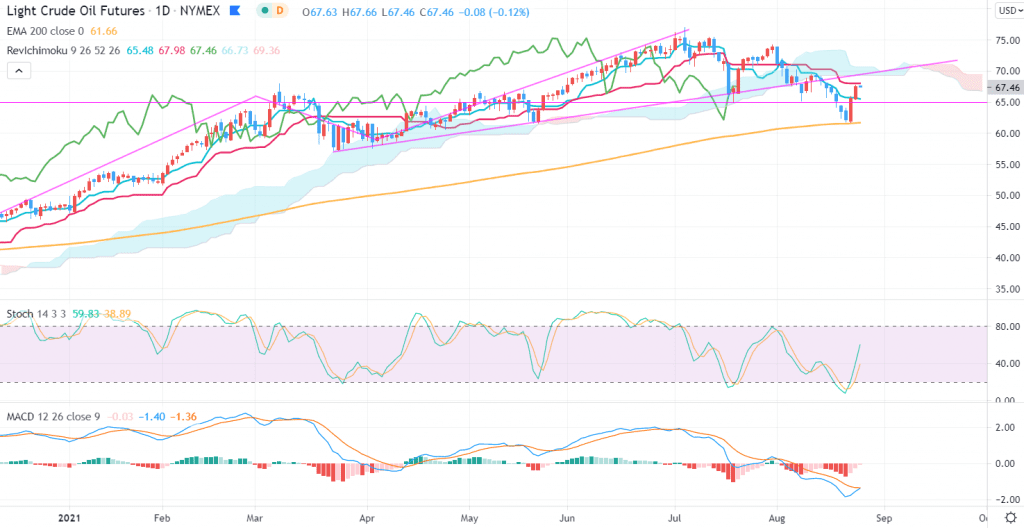

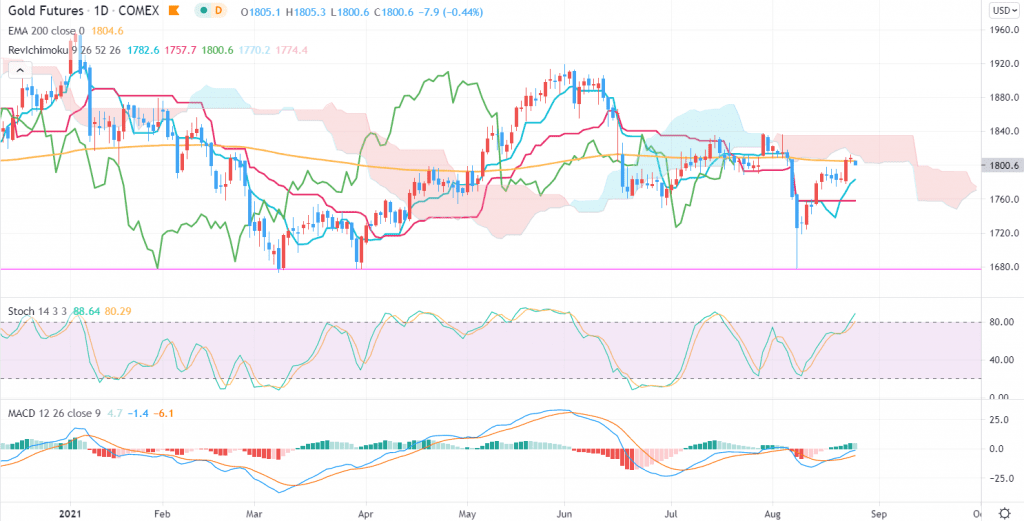

WTI原油先物 67.54ドル(+1.90) NY金先物 1,808.5ドル(+2.2)

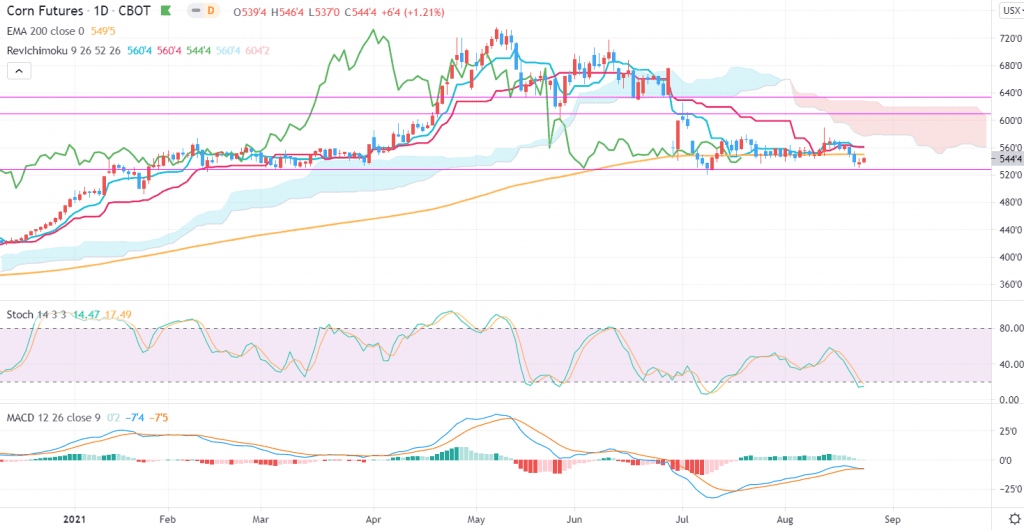

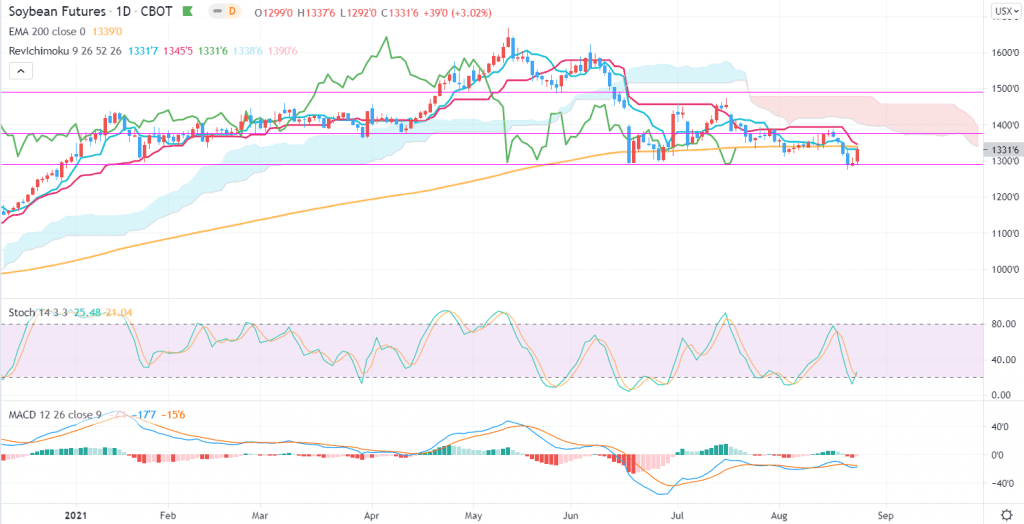

シカゴコーン先物 544.4セント(+6.4) シカゴ大豆先物 1,331.6セント(+39.0)

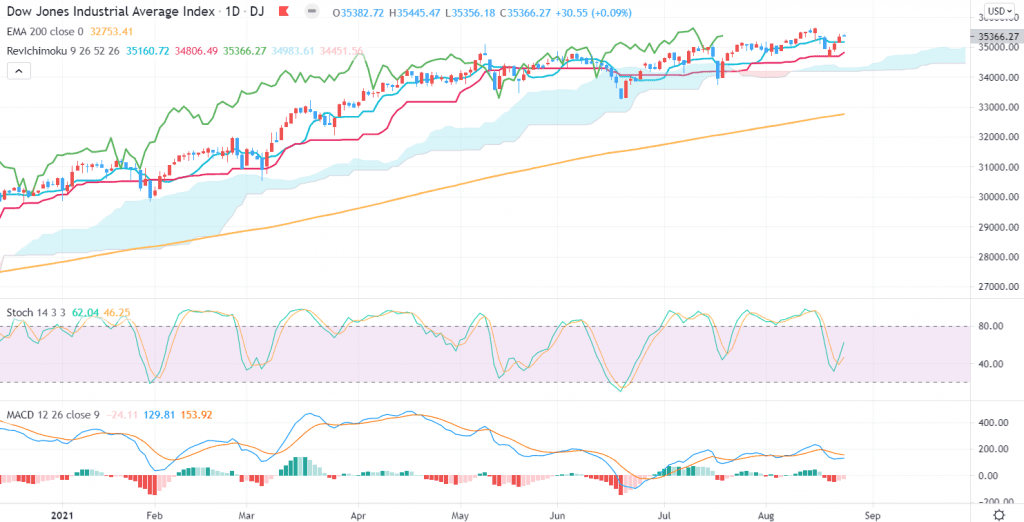

ダウ平均株価 35,366.26ドル(+30.55)

本日の注目指標・イベント

✿独 8月Ifo景況感指数(17:00)

✿米 7月耐久財受注(21:30)

✿米 EIA週間石油レポート(23:30)

前日の市況と この後の見通し

WTI原油先物は続伸。新型コロナワクチンの正式承認が引き続き原油価格を支える中、米原油在庫の減少や、メキシコ国営石油会社Pemexの石油プラットフォームで日曜に火災が発生し、生産量が25%減少していると伝えられたことも、原油価格のプラス材料となったようです。

API米石油在庫データ(8月24日発表)

✿原油在庫 前週比約162.2万バレル減

✿ガソリン在庫 前週比約98.5万バレル減

✿中間留分在庫 前週比約24.5万バレル減

✿クッシング在庫 前週比約48.5万バレル減

転換線付近から、基準線付近まで上げて引けました。転換線を超えましたので、値位置はやや弱気となっています。基準線・雲で上値を抑えられる可能性も高そうですが、様子見ながら買いポジション維持としたいと思います(^^)

NY金先物は小幅に上昇。新型コロナ感染拡大を受け、市場の見通しが、FRBによるテーパリング開始が早まるとの見方から、金融緩和政策が長期化するとの見方へと変化していることが、金価格の支えとなったようです。

転換線・基準線を上放れたまま、200日移動平均の上で引けましたが、本日は200日移動平均の下で推移しています。値位置はやや弱気を維持しています。上値は引き続き重そうですので、ここで半分損切、半分は買いポジション維持としたいと思います(^^)/

シカゴコーン先物は反発。メキシコへの新規輸出報告や、優・良の作柄予測が2ポイント低下したことなどが、コーン価格の支えとなったようです。

USDA生育状況(8月23日発表)

✿ドウ(受粉後、ミルク状穀粒の中身が柔らかい固まりになった状態)比率 85%(2016-2020平均:81%)

✿デント(実の表面に凹みができた状態)比率 41%(2016-2020平均:38%)

✿成熟状況 4%(2016-2020平均:4%)

✿作柄状況 優+良:60%(前年:64%)

200日移動平均の下で、やや上に戻す動きとなりました。値位置は引き続き弱気となっています。MACDはシグナルを下抜けそうで下抜けませんね(^-^; 現時点では、引き続きポジション持たずに様子見たいと思います(*’▽’)

シカゴ大豆先物は大幅続伸。原油価格の上昇などを受けた大豆油価格の上昇に加え、中国への大規模な新規輸出報告や、優・良作柄予測の低下を受けて、買いが優勢となったようです。

USDA生育状況(8月23日発表)

✿開花状況 97%(2016-2020平均:97%)

✿結莢状況 88%(2016-2020平均:87%)

✿落葉状況 3%(2016-2020平均:3%)

✿作柄状況 優+良:56%(前年:69%)

上値を200日移動平均線付近で抑えられ、終値は転換線付近で引けました。大きく買われましたが、値位置はまだ弱気を維持しています。基準線・200日移動平均線・転換線に抑えられる格好で、目先は上値が重い展開が続きそうです。半分の買いポジションは維持、半分は様子見としたいと思います(*’▽’)

ダウ平均株価は小幅に続伸。新型コロナワクチンの普及への期待から、引き続き買いが優勢となったものの、ジャクソンホール会議を前に、様子見ムードも強かったようです。

小幅な値動きとなり、転換線を上放れたまま引けました。値位置は強気を維持しています。一方で、出来高オシレーターは値動きに反して低下していますので、方向性が乏しくなっています(^-^; いったん様子見としたいと思います!(^^)!

併せて、ツイッターで更新中の、当社外務員Aの相場観もぜひご参考に(^^)/

さくらインベストのツイッターはこちら

個人の相場観ですので、あくまでもご参考程度に<(_ _)> 今日も皆様のお取引が上手くいきますように(*^^)v

お読みいただき、有難うございます。よろしければ、応援クリックもして頂けると、大変励みになります(*^^*)

(Visited 91 times, 1 visits today)

重要事項

当サイトは、一般的な金融リテラシーの知識向上に役立てていただくことを目的としています。よって、株式等の金融商品を助長する趣旨はなく、金融商品等の勧誘や媒介を目的としたものではありません。

当社(株)さくらインベストは商品先物取引業者であり、金融業者(証券会社等)ではなく、当社で株式等の金融商品の取引を行うことはできません。その為、金融商品等の勧誘や媒介を目的としていません。また、金融商品等のメリットを助長し取引を勧めるものでもありません。

【店頭商品デリバティブ取引のリスク・費用などの重要事項】

店頭商品デリバティブ取引(以下、「CFD取引」という)とは、原資産の値動きを反映する銘柄の売り買いの差金の授受によって決済する店頭商品デリバティブ取引であり、当社とお客様の相対で行われる取引です。また、お客様が所定の証拠金を当社に事前に預け入れたうえで行う証拠金取引であり、証拠金の額を超える金額の取引ができる一方、相場の変動により損失が生じる場合があり、証拠金の額を超える損失が生じる可能性もございます。

<リスクについて>

CFD取引は、その取引の仕組みやリスクが取引所において行われる取引所取引とは異なるため、その取引にあたっては契約締結前交付書面および約款等を十分に読み、それら内容をご理解頂き、かつ承諾頂く必要がございます。CFD取引には、銘柄の市場価格が変動して元本を割り込むリスクや、システム機器、通信機器等の故障等、不測の事態による取引の制限が生じるリスクや、少額の証拠金で大きなレバレッジ効果を得ることができ、大きな利益を得る可能性がある反面、多大な損失を被るリスクがあります。また、損失を抑制する目的でロスカットルールが設けられていますが、通貨等の価格または金融指標や商品価格等の数値の変動により、このルールに基づくロスカットが執行されて、損失が生ずることとなる可能性があり、場合によっては、当該損失の額が証拠金の額を上回るおそれがあります。主要国での祝日や特定の時間帯において、また、天災地変、戦争、政変、同盟罷業等の特殊な状況下で、当社からのレートの提示が困難になりお客様が保有するポジションを決済することや新たにポジションを保有することが困難となる可能性があります。当社がCFD取引に関連して取引を行うカバー先の破綻等による取引制限、または建玉及び証拠金の移管等により被る損害等の取引先信用リスクがあります。お客様と当社が行う取引については、相対取引として行うものであり、当社が表示する銘柄等のビッド価格(売付けの価格)とアスク価格(買付けの価格)とに差(スプレッド)があります。CFD取引に関連して発生するスワップポイントについては、金利状況により変動するおそれがあります。CFD取引に係る税制および関連法規の変更等により、現状より不利な条件での取引となる可能性がります。CFD取引に含まれるリスクとして上記に掲げられたものは一般的なものであり、リスクとして全てを網羅しているものでありません。

【リスク・費用などの重要事項】

<リスクについて>

商品先物取引は相場の変動によって損失が生じる恐れがあり、また、当社必要証拠金の額に比べて何十倍もの金額の取引を行うため、その損失額は預託している証拠金等の額を上回る可能性があります。

<証拠金等の額とレバレッジ>

商品先物取引は委託に際して証拠金等の預託が必要になります。最初に預託する当社必要証拠金額は商品により異なりますが、2023年6月5日現在最高額は取引単位(1枚)当り1,500,000円、最低額は取引単位(1枚)当り20,000円です。国内商品市場取引の必要証拠金額は、毎週日本証券クリアリング機構にて発表されるプライス・スキャンレンジと同額です(損失限定取引を除く)。ただし、実際の取引金額は当社必要証拠金の額の約20倍という著しく大きな額になります。また証拠金等は、その後の相場の変動によって追加の預託が必要になることがあり、注意が必要です。ただし、その額は商品や相場変動により異なります。

<委託手数料について>

商品先物取引の委託には委託手数料がかかります。その額は商品・約定値段等によって異なりますが、2023年6月5日現在、最高額は取引単位(1枚)当り11,000円(片道・税込)です。

【本サイト使用上の留意点について】

本サイトのコンテンツや情報は当社が信用できると考える情報ベンダーから取得したデータをもとに作成されておりますが、機械作業上データに誤りが発生する可能性がございます。また、当サイトのコンテンツや情報において、可能な限り正確な情報を提供するよう努めておりますが、誤情報が入り込んだり、情報が古くなったりすることもあります。当社はその正確性、完全性を保証するものではありません。ここに示したすべての内容は、当社の現時点での判断を示しているに過ぎません。本サイトは、お客様への情報提供のみを目的としたものであり、特定の商品の売買あるいは取引の勧誘を目的としたものではありません。本サイトにて言及されている投資やサービスはお客様に適切なものであるとは限りません。当社は、本サイトの論旨と一致しない他のレポートを掲載している、或いは今後掲載する可能性があります。本サイトでインターネットのアドレス等を記載している場合がございますが、当社自身のアドレスが記載している場合を除き、アドレス等の内容について当社は一切責任を負いません。本サイトの利用に際してはお客様ご自身でご判断くださいますようお願い申し上げます。

<著作権について>

本サイトは当社の著作物であり、著作権法により保護されております。当社の事前の承諾なく、本サイトの一部もしくは全部引用または複製、転送等により使用することを禁じます。